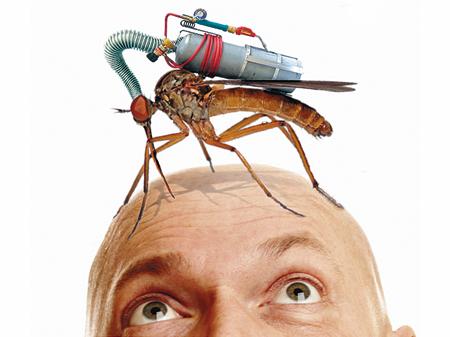

Долг вампира: почему украинскому правительству выгодно обескровить экономику

Говорят, ничто так не беспокоит кредитора, как самочувствие должника. Впрочем, в Минфине думают иначе. Правительство как никогда заинтересовано в финансовом благополучии тех, кто может дать деньги взаймы. При этом всем остальным потенциальным должникам, бледнеющим на глазах от усиленной кредитной диеты, вежливо, но настоятельно указывают на дверь.

Ни для кого не секрет, что одна из составляющих роста экономики — развитие кредитования. При всем безобразии с правами инвесторов, судейской вакханалии и фискальном прессинге, существовавших в разных проявлениях при любой власти, возможность получить относительно недорогие ресурсы оставалась единственной подпиткой чахлого украинского предпринимательства. Но едва начавшееся возрождение кредитования экономики вновь обнулилось.

Кредитные портфели банков предприятиям сокращаются. За первые пять месяцев 2013-го корпоративные заемщики нарастили свои обязательства перед финансовыми учреждениями на жалкие 2%, при этом в мае они вообще отказались от новых кредитов.

Немудрено. При нынешних кредитных ставках, превышающих 20% годовых, и сокращающихся объемах производства подавать кредитную заявку в банк — все равно что подписывать себе смертный приговор. Получается замкнутый круг. Предприятия не могут развиваться, потому что нет дешевых займов, соответственно, вынуждены сокращать производство, тем самым ухудшая свое экономическое положение в глазах потенциальных кредиторов. Кто же даст деньги компаниям, чье будущее напоминает траекторию сбитого бомбардировщика?

Проблема национальных производителей быстро становится преимуществом зарубежных конкурентов. Многие крупные страны, нацеленные на завоевание внешних рынков сбыта, проводят мощнейшую накачку своих экономик деньгами, дабы их производители не испытывали недостатка в ресурсах и одновременно получали ценовые преимущества за счет ослабления национальных валют. Получается как бы два в одном — дешевый кредит и низкая цена. Что еще нужно для активизации экспорта, особенно в такие страны, где кредитование в принципе невозможно?

Абсурдность ситуации в том, что теоретически для снижения стоимости кредитования существуют все предпосылки. Уже более полугода Нацбанк не бьет банкиров по карманам, выпрыгивая из-за угла обменного пункта. Пока можно расслабиться и держать стабильность гривни ценой запугивания подопечных. Денег в финансовой системе хоть отбавляй. Остатки на корсчетах превышают 26 млрд грн, тогда как осенью 2012 года этот показатель усилиями НБУ прижимался к отметкам 15 млрд грн и даже ниже. Более того, население продолжает активно нести деньги в банковские учреждения, с лихвой компенсируя отток по счетам предприятий. Вкладчики уже доверили банкирам почти 400 млрд грн — вдвое больше, чем до кризиса 2008-го. В целом обязательства банков с начала 2013-го возросли на 28 млрд грн, а за последние полтора года — почти на 90 млрд грн. Забавно, что за этот же период долгосрочные кредиты предприятиям сократились на 10 млрд грн. На что же банкиры тратят деньги?

Почти все средства, которые с начала года население доверило банкам, ушли на скупку облигаций правительства

Казалось, учитывая далеко не самые радужные прогнозы ведущих рейтинговых агентств о состоянии украинской экономики и перспективах гривни, банкам выгоднее придержать капитал, чтобы в случае дестабилизации валютного рынка хорошо заработать на курсовых колебаниях. Ведь нужно же как-то отбивать 20% по вкладам физлиц? Собственно так и ведут себя крупнейшие в мире финансовые учреждения, получая от своих правительств дешевые деньги и используя их для спекулятивных операций. В результате фондовые индексы на международных площадках уже побили свои предкризисные показатели, хотя экономики ведущих стран находятся в состоянии рецессии. В Украине же заниматься подобными сделками грех, особенно когда деньги очень нужны заемщику № 1 — Минфину.

Почти все средства, которые с начала года население доверило банкам, ушли на скупку облигаций правительства. Отказывая в кредитовании предприятиям, банкиры с радостью финансируют нарастающий дефицит бюджета страны. Минфин легко получает от банкиров деньги на пять-семь лет под 14% годовых. Если бы на таких условиях финансовые учреждения развернули ипотеку, можно не сомневаться, что в Украине начался бы строительный бум. И вполне возможно, что сбылась бы мечта правительственных чиновников, еще год назад видевших в строительстве локомотив развития экономики. Но увы, свои долги дороже.

Вложения банкиров в ценные бумаги растут намного быстрее, чем падает экономика. За первые пять месяцев финансовые учреждения нарастили свои портфели более чем на 30%. И, судя по всему, это только начало.

Проблемы с наполнением бюджета при падающей экономике да еще отсутствие прогресса в переговорах с международными кредиторами ставит правительство перед выбором: сократить расходы казны либо искать дополнительные источники на внутреннем рынке. Поскольку экономить у нас не принято, а накануне избирательной кампании тем более, совершенно очевидно, что второй вариант предпочтительнее. А раз так, банкиры могут быть уверены, что правительство не только продолжит практику активных заимствований на внутреннем рынке, но и наверняка пойдет на увеличение доходности. Сейчас на внешних рынках Минфин сможет занять лишь под 9–10% годовых в валюте. Разумеется, лучше одолжить в гривне на условиях 14–15%, особенно учитывая возможное снижение курса на 5% при оптимистическом развитии событий.

Конечно же, при подобном положении дел в ближайшие два года о развитии кредитования можно забыть. Аппетиты Минфина будут только нарастать, тогда как у сокращающейся экономики, напротив, снижаться. Никто же не станет работать на склад и расширять для этого штат. Увы, растущие пенсии важнее создания новых рабочих мест.