Долговая ямка. В 2009 повысится риск невыплаты государством своих долгов

В 2009 году государство сможет погасить свои долги перед внешними кредиторами. Однако дефолт грозит сразу нескольким крупным украинским компаниям и банкам. Корпоративные дефолты могут привести к снижению поступлений в бюджет, вследствие чего повысится риск невыплаты государством своих долгов.

Первой в мире страной, объявившей дефолт из-за нынешнего экономического кризиса, может стать благополучная, на первый взгляд, Исландия. Страна гейзеров оказалась на грани дефолта из-за неплатежеспособности Центробанка и национализированных в этом году финучреждений, общий внешний долг страны в 12 раз превышает ВВП Исландии. На помощь государства надеется и крупнейший банк страны Kaupthing, выпустивший в 2006 году ценные бумаги на сумму 50 млрд иен (около $490 млн) и объявивший в конце октября 2008-го о невозможности выплатить проценты по ним.

Повторить судьбу Исландии могут Пакистан, Аргентина, Венгрия, Литва, Латвия, Эстония. Пакистану на погашение внешнего долга в 2009 году необходимы $3 млрд, тогда как за 2008-й золотовалютные резервы страны снизились до $4,3 млрд. Кредитовать беднейшее на континенте государство никто не решается, хотя уже в феврале стране предстоит вернуть более $500 млн.

По оценкам исполнительного директора МВФ Доминика Стросс-Кана, дефицит текущего счета стран Балтии в 2008-м достигнет 14% ВВП (в Латвии — 25%). В условиях ограниченности кредитных ресурсов и их подорожания такой показатель критичен для стран-должников. Ситуация усугубляется обвальным падением темпов экономического роста в Латвии и Литве, а в Эстонии и вовсе наблюдается рецессия.

У Венгрии другие проблемы: большие внешние долги, замедление роста экономики до 2,5%, острый дефицит иностранной валюты, что уже привело к резкому падению курса форинта (с сентября — на 45% по отношению к доллару). Впрочем, в отличие от Пакистана эта страна получит финансовую помощь — $25,1 млрд выделят МВФ, Евросоюз и Всемирный банк.

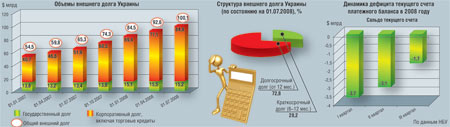

Некоторые экономисты считают, что дефолт (отказ от своевременных платежей по займам, выплаты процентов, выполнение обязательств перед кредитором) угрожает и Украине. Кризис ликвидности, дефицит валюты, тающие золотовалютные резервы подрывают платежеспособность страны и корпоративного сектора. Валовой внешний долг государства на 1 июля 2008 года перевалил за $100 млрд, что составляет 60% от ВВП. Даже скупой на сенсации глава НБУ Владимир Стельмах признался, что Украина сама не справится с нестабильностью финансовой системы, если не получит кредит от МВФ в размере $16,4 млрд.

Час расплаты

Пока экономика Украины развивалась высокими темпами, а ВВП страны рос ежегодно на 5–7%, зарубежные кредиторы не опасались предоставлять государству и местным компаниям новые займы. Но при первых признаках финансовой или экономической нестабильности механизм заимствования обычно дает сбой. Кредиторы либо вообще отказываются предоставлять займы, либо соглашаются выдавать кредиты лишь под очень высокие проценты. В этом случае растущий долговой пузырь, как правило, лопается. Страны и компании, не имея возможности для рефинансирования долгов, объявляют дефолт.

Впрочем, большинство

экономистов убеждено, что в ближайший год Украине не грозит даже технический

дефолт (ситуация,  когда заемщик нарушил договор займа, но физически выполнять

его может), не говоря уже о суверенном банкротстве. В следующем году Украине

предстоит выплатить по государственным долгам всего $2,2 млрд: $1,6 млрд по

внешним займам, из которых около $700 млн приходится на евробонды, размещенные

правительством Виктора Януковича в швейцарских франках, и 3,7 млрд грн

внутреннего долга.

когда заемщик нарушил договор займа, но физически выполнять

его может), не говоря уже о суверенном банкротстве. В следующем году Украине

предстоит выплатить по государственным долгам всего $2,2 млрд: $1,6 млрд по

внешним займам, из которых около $700 млн приходится на евробонды, размещенные

правительством Виктора Януковича в швейцарских франках, и 3,7 млрд грн

внутреннего долга.

Расчеты показывают, что Украина без проблем справится с погашением своих обязательств. В качестве основного индикатора суверенного дефолта экономисты, как правило, используют соотношение госдолга к ВВП. В 1998-м, когда наша страна объявила технический дефолт, этот показатель, по данным МВФ, достигал 37,6%, а в середине этого года он не превышал 9%. На 1 июля 2008 года размер внешнего государственного долга составлял $15,2 млрд. В ноябре, после получения Украиной первого транша МВФ, обязательства правительства перед внешними кредиторами увеличились почти до $20 млрд.

Правда, такой подход к оценке риска банкротства государства некоторыми институтами подвергается критике, поскольку не отражает реальные возможности страны погасить свои обязательства. Внешний долг номинирован в основном в долларах, тогда как внутренний долг и ВВП рассчитывают в гривне, поэтому значительные колебания валютного курса (что, собственно, сейчас и наблюдается в Украине) могут существенно подкорректировать показатель уровня госдолга к валовому продукту не в пользу страны-должника. К тому же расплачиваться с кредиторами приходится за счет государственного бюджета, объемы которого хоть и меняются пропорционально ВВП, но все же в несколько раз меньше его.

Поэтому некоторые экономисты определяют качество госдолга исходя из соотношения внешних обязательств страны и объема экспорта (чем выше его уровень, тем легче заемщику погашать долг в валюте). Критичным для государства считается, если госдолг превышает половину годовой выручки экспортеров. В Украине пока и с этим все в порядке. В 2007-м отечественный экспорт превысил $60 млрд, а за девять месяцев текущего года — $62,4 млрд. Правда, в следующем году объемы экспортных поставок могут значительно снизиться, однако, скорее всего, не до критического уровня. В нашем случае — это $40 млрд.

Риск суверенного дефолта существенно возрастает, если текущие выплаты по внешнему госдолгу превышают 15% общей суммы обязательств страны (корпоративных и государственных). В Украине этот показатель в 2009 году составит 1,6%. «Даже если инвесторы предъявят к оферте облигации, а выплачивать погашение придется по курсу 6,00 UAH/USD, государство справится со своими внешними обязательствами, хотя наверняка это будет большой нагрузкой для бюджета», — говорит аналитик ИК Dragon Capital Елена Белан. При бюджете в 300 млрд грн правительство, конечно же, найдет 15 млрд грн на погашение своих долгов 2009-м, тем более что Нацбанк может продать валюту государству по любой цене, если понадобится — даже по 3,00 UAH/USD.

Фактор страха

Впрочем, Украине грозит волна корпоративных дефолтов. Невозможность привлечь кредитные ресурсы или инвестиции вследствие мирового финансового кризиса, значительное снижение спроса на украинскую продукцию на мировом и внутреннем рынках, дефицит ликвидности могут привести к банкротству нескольких десятков компаний с высокой долговой нагрузкой.

При этом в 2009-м должникам может банально не хватить валюты. В следующем году государству и корпоративному сектору предстоит выплатить по внешним долгам около $50 млрд. Золотовалютные резервы Нацбанка, которые пока еще превышают $30 млрд, могут покрыть потребность должников в валюте на 60–65%. Вместе с тем в результате валютных интервенций НБУ на межбанковском рынке резервы постепенно сокращаются. «В сентябре — начале ноября Нацбанк использовал около $4 млрд для поддержки курса гривни», — говорит исполнительный директор института «CASE Украина» Дмитрий Боярчук. С такими темпами, по оценкам экономиста, резервов регулятора может хватить максимум на год.

{pollxtbot id=31}

Одалживая у МВФ $16,4 млрд, правительство явно учитывало и возможный дефицит валюты в 2009-м. Многомиллиардные выплаты компаний и банков по внешним долгам совпали с растущим дефицитом торгового баланса, резким снижением валютной выручки экспортеров и инвестиционного потока.

По итогам 9 месяцев 2008 года отрицательное сальдо текущего счета платежного баланса (включает торговый баланс, баланс услуг и некоммерческих платежей), по данным НБУ, достигло $8,4 млрд, увеличившись более чем в 4 раза по сравнению с аналогичным периодом прошлого года. При этом ожидается, что в 2009-м дефицит торгового баланса (разница между экспортом и импортом) может вырасти с нынешних $14,2 млрд до $15–20 млрд.

Сейчас трудно спрогнозировать, каким будет разрыв по текущему счету платежного баланса. Поступление прямых иностранных инвестиций существенно не повлияет на сальдо — приток и отток инвестиций будет приблизительно одинаковым. Размер дефицита определят объемы нерефинансированных кредитов, а также экспорт и импорт.

Темпы роста экспорта замедлились еще в середине лета. Если в июле они достигали 80% по сравнению с предыдущим месяцем, то в августе и сентябре упали до 60% из-за снижения мирового спроса на продукцию украинских метпредприятий и химиков. Очевидно, тенденция к сокращению объемов экспорта продукции этих отраслей в ближайшее время сохранится. Недопоступление валюты от металлургов и химиков в какой-то степени будет компенсировано выручкой сельскохозяйственного сектора, чей вклад в экспорт за 9 месяцев 2008 года превысил 8%. Цены на зерновые на мировом рынке снизились до уровня 2006 года, вместе с тем зернотрейдеры в несколько раз увеличили объемы поставок. В этом сезоне Украина собрала более 52 млн тонн зерновых, из которых 24–25 млн тонн будет продано на внешнем рынке. Но, скорее всего, это не сделает погоду на валютном рынке. Верховная Рада отказалась предоставить НБУ право ввести обязательную продажу экспортерами части валютной выручки, поэтому зернотрейдеры, как и раньше, не будут спешить избавляться от валюты.

Темпы роста импорта, напротив, увеличивались и в сентябре достигли пикового значения с начала года — 67,5% по сравнению с аналогичным периодом прошлого года. Расширение импорта произошло за счет увеличения поставок в Украину энергоносителей, нефтепродуктов, оборудования и транспортных средств (57,5% в структуре импорта по итогам 8 месяцев 2008 года).

Однако со временем финансовый кризис негативно скажется и на объемах импорта. «Учитывая, что 2/3 импорта обеспечивают закупки промышленного сектора, который сейчас останавливается, сокращение объемов импорта тоже неминуемо. Вопрос лишь в том, что будет падать быстрее — экспорт или импорт», — отмечает Дмитрий Боярчук. Пока стремительнее сокращается экспорт, но правительство собирается изменить ситуацию, ограничив ввоз в Украину многих категорий продукции. Под сокращение не попадут лишь товары критического импорта (те, что не производятся в Украине). На составлении такого списка настаивают и президент, и Нацбанк.

Сальдо платежного баланса (включает счет текущих операций и счет движения капиталов) в 2008 году, вероятнее всего, будет еще положительным, а в 2009-м его дефицит, по оценкам Владимира Стельмаха, может составить около $4 млрд. Сейчас государство явно подыгрывает экспортерам. В нынешних условиях НБУ вряд ли опустит курс доллара ниже 5,5 грн. По всей видимости, регулятор устраивает гривневые горки, чтобы отбить у спекулянтов охоту зарабатывать на колебаниях курсов и таким образом уменьшить ажиотажный спрос на валюту. При этом девальвация гривни — единственный способ оживить экспорт. По оценкам CASE Украина, при нынешнем уровне спроса и цен на украинскую продукцию металлурги начнут работать в плюс, если курс нацвалюты упадет до 8,00 UAH/USD. Но даже девальвация гривни не спасет украинскую металлургию, если ее продукция останется не востребованной на мировом рынке. «Возможно, в этом случае НБУ опустит нацвалюту до 10,00 UAH/USD», — предполагает Дмитрий Боярчук.

Корпорация должников

По состоянию на 1 июля 2008 года внешний долг банковского сектора превышал $38 млрд, обязательства других секторов экономики — $46 млрд. В 2009-м банкам и компаниям необходимо погасить около $45 млрд, но при этом платежеспособность многих должников вызывает сомнения.

Компания «XXI Век» на Лондонской фондовой бирже предупредила инвесторов о существовании риска невыполнения некоторых финансовых обязательств. В ноябре ей предстоит выплатить купонный доход в размере $8 млн по еврооблигациям на $175 млн. XXI Век — публичная компания, поэтому не скрывает свои финансовые трудности, но есть огромное количество частных бизнес-структур, привлекших синдицированные кредиты, проблемы которых рынок увидит уже после объявления ими дефолта по своим обязательствам.

Около 40% банковского долга и 50% межфирменных кредитов, возникающих в процессе международной торговли, корпоративный сектор сможет рефинансировать. Даже при нынешней нестабильной ситуации на финансовом рынке компании и банки продолжают привлекать кредиты. По оценкам Владимира Стельмаха, в октябре коммерческие банки получили на внешнем рынке $1 млрд. К примеру, в середине октября австрийский холдинг Raiffeisen Zentralbank Osterreich предоставил Райффайзен Банк Аваль заем на $180 млн до 31 декабря 2008 года с возможностью пролонгации на два года. Еще $75 млн от материнского банка получила компания «Райффайзен Лизинг Аваль». Один из крупнейших в Украине производителей сахара — агрохолдинг «Астарта» возьмет кредит на $25 млн у голландской компании Financierings-Maatschappij voor Ontwikkelingslanden (FMO). Получить новый кредит на погашение предыдущего займа смогут украинские дочки иностранных финучреждений, если у последних не возникнут серьезные финансовые проблемы. Предоставлять ресурсы в долг будут и стабильным международным торговцам под их операции.

Но все же нерефинансированными в 2009 году останутся обязательства украинских компаний на сумму около $25 млрд. В самом сложном положении окажутся компании, ориентированные на внутренний спрос. В результате девальвации гривни их обязательства уже подорожали на 15%, сокращение же доходов из-за падения внутреннего спроса на продукцию (услуги) грозит должникам банкротством. По мнению Дмитрия Боярчука, первая волна корпоративных дефолтов может начаться уже в конце 2008 года. В IV кв. 2008-го банковский сектор должен выплатить по своим обязательствам $4,3 млрд, другие сектора экономики — $4,5 млрд (включая торговые кредиты в размере $1,1 млрд).

Большинство корпоративных дефолтов, скорее всего, закончатся реструктуризацией долгов, отсрочками платежей, возможно частичным списанием обязательств. «Украина испытает дефицит долгового капитала, но если в случае корпоративных банкротств вынужденная кредитная диета продлится год-полтора, то неспособность страны расплатиться по государственному долгу может на 2–3 года подорвать доверие к ней со стороны кредиторов. Ведь суверенные бумаги считаются самыми надежными», — прогнозирует Елена Белан.

Корпоративные дефолты могут привести к снижению поступлений в бюджет, вследствие чего повысится риск невыплаты государством своих долгов.

Минимизировать негативные последствия дефолтов компаний и банков можно с помощью эффективного механизма банкротств. «Очень важно, чтобы правительство в своих антикризисных пакетах предусмотрело нормальный механизм банкротства предприятий, дабы обеспечить быструю смену собственников. И тогда процесс обновления экономического организма пройдет достаточно быстро — за год-полтора», — полагает Дмитрий Боярчук.

Долг отчизны

Нажмите, чтобы увеличить

В недавно принятой антикризисной программе Кабмин предусмотрел упрощенную процедуру смены собственника лишь для финучреждений. В случае появления угрозы неплатежеспособности банка все решения по его оздоровлению принимаются общим собранием акционеров, на которое могут быть приглашены в том числе и потенциальные инвесторы финучреждения. Акционерам банка предоставляется первоочередное право на покупку акций допэмиссии или дополнительных долей в уставном капитале. В течение двух банковских дней после принятия решения о капитализации банка покупатели в качестве оплаты обязаны внести не менее 20% стоимости акций (или долей), а в следующие десять дней — остаток суммы.

Вместе с тем в действующем законодательстве о банкротстве предприятий смена владельца предусмотрена лишь в случае длительной процедуры санации, которая может затянуться на несколько лет.

Наука не платить

Какими могут быть последствия объявления суверенного дефолта

Последний всплеск дефолтов произошел в 1997 году во время кризиса азиатских финансовых рынков, когда общий объем просроченного суверенного долга стран-заемщиц достиг $77 млрд. Как показывают исследования, инвесторы довольно долгое время с недоверием относятся к стране, объявившей дефолт, что отражается на спердах по ее облигациям и кредитном рейтинге, а также ставке по кредитам. Кармен Райнхарт из Университета Мэриленда и Кеннет Рогофф, профессор Гарварда, утверждают, что для государств, не сумевших вовремя расплатиться по внешним обязательствам в 1970-е, процентная ставка была на 50 базисных пунктов выше, нежели для стран с хорошей репутацией. Даже после того как уровень долга к ВВП приходил в норму и оказывался ниже, кредитный рейтинг стран, переживших суверенный дефолт, был все равно хуже, а спред по их облигациям — больше. После объявления дефолта долговой рынок для страны открывается через 3,5 месяца — 4 года.

Процесс реструктуризации долгов, как правило, происходит в ущерб кредиторам. Некоторые инвесторы пытаются судиться с правительствами, но даже положительное решение суда далеко не всегда завершается выплатой.

Дефолт по-аргентински…

В 2002 году правительство Аргентины объявило, что не сможет расплатиться по внешнему долгу в размере $81,8 млрд. Дефолту предшествовали увеличение дефицита платежного баланса и ухудшение долговой позиции страны на фоне экономической рецессии. Правительство попыталось профинансировать дефицит за счет местных банков, в результате чего госдолг по отношению к активам всей банковской системы вырос с 15,5% в конце 2000 года до 21,5% в 2001-м.

Реструктуризация госдолга перед банками и эпизодическое изъятие депозитов, переросшее в отток денег аргентинцев из финучреждений (банки в течение нескольких месяцев потеряли 20% вкладов), серьезно пошатнули всю банковскую систему. Правительству пришлось срочно ввести запрет на досрочный возврат депозитов.

В начале 2002 года Аргентина объявила дефолт и ввела плавающий курс нацвалюты. Помимо этого, правительство объявило о переводе банковских активов в иностранной валюте в песо по курсу один к одному. В то же время банковские обязательства конвертировались по курсу 1,4 песо за доллар. Ассиметричная конвертация привела к огромным потерям и существенному снижению кредитования частного сектора, доля которого по отношению к ВВП снизилась с 20,8% до 10,8%. Объемы ВВП Аргентины сократились на четверть.

После трехлетних переговоров 76% кредиторов Аргентины приняли предложение правительства относительно обмена долговых обязательств на новые, предполагавшие списание двух третей долга.

…и по-русски

«Россия «села на иглу» западных кредитов. Олигархи, будто не видя общей опасности, продолжают грызться между собой за последние куски бывшей госсобственности. Все это неизбежно должно закончиться полномасштабным финансовым кризисом», — заявил Джордж Сорос в марте 1998 года. Его предсказания в очередной раз сбылись. Катализатором кризиса стала паника на финансовых рынках Юго-Восточной Азии. В августе 1998 года российское правительство объявило о дефолте и переходе на плавающий курс рубля в рамках новых границ валютного коридора — от 6,0 до 9,5 RUS/USD. Общий госдолг правительства РФ к тому времени увеличился до $230 млрд (соотношение госдолга к ВВП достигло 130%).

«Основными причинами кризиса 1998 года были бюджетный дефицит — неспособность правительства собирать налоги с компаний-«олигархов», включая Газпром, и резко ухудшившиеся условия торговли — падение цен на нефть», — считает профессор Российской экономической школы Константин Сонин. Кроме того, одним из факторов кризиса, по мнению экспертов, была поддержка Центробанком неоправданно завышенного курса рубля по отношению к американской валюте.

Азиатский финансовый кризис и объявленный в РФ дефолт заставили иностранных инвесторов выводить деньги из развивающихся рынков, в частности, из России. Падение цен на нефть и отток инвестиций привели к девальвации рубля. Если в августе 1998 года официальный курс рубля составлял 6,29 RUS/USD, то к концу декабря он упал до 20,65 RUS/USD.

По мнению Константина Сонина, с экономической точки зрения российские власти не испытывали крайней необходимости объявлять дефолт по суверенному долгу, наоборот, резко подешевевшими рублями легче было расплачиваться, но это сделали ради спасения все тех же «олигархов» (для облегчения их собственных дефолтов).

Реальный кризис оказался краткосрочным, и падение экономики быстро сменилось ростом. «Девальвированный рубль, консервативная макроэкономическая политика правительства (сначала Ельцина—Примакова, потом Путина) и рост мировых цен на нефть стали основными причинами начала быстрого экономического подъема», — резюмирует Константин Сонин.