Не дозвонилис

Транснациональные мобильные операторы не придут в Украину, пока наш рынок не вырастет хотя бы до $10 млрд или на продажу не будут выставлены Киевстар и UMC.

Надежда ГОНЧАРУК

Этапы развития мобильной связи (схема)

Всего пятнадцать лет назад мобильные телефоны весили несколько килограммов и стоили $1-3 тыс., подключение обходилось в $850, а минута разговора стоила от $3,5-7. Сегодня операторы дарят телефон при подключении, сам аппарат уже не «чемодан с трубкой на веревочке», а компактное устройство, совмещающее функции телевизора, плеера, фотоаппарата и компьютера. Минута разговора обходится всего в $0,08. Контракты попытались проанализировать, что же будет с мобильной связью в ближайшие 5-10 лет.

В прошлом году руководство британского телекоммуникационного холдинга Vodafone объявило о рекордных убытках в EUR32 млрд и предупредило акционеров, что в 2007-м ожидает не роста, а падения продаж. Два года назад — в 2004-2005 финансовом году — холдинг получил чистую прибыль в размере EUR9,36 млрд. Компания связывает плохие финансовые показатели за отчетный период с переоценкой стоимости некоторых активов, преимущественно в Германии. Еще одной причиной убытков стала активная экспансия Vodafone на развивающиеся рынки Восточной Европы, Азии и Африки.

|

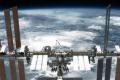

| ГДЕ РАБОТАЕТ ПЯТЕРКА* *Покрытие и число абонентов (млн) пяти крупнейших мировых телекоммуникационных холдингов. По данным открытых источников Увеличить схему |

Проблемы роста

Убытки практически всех крупных телекоммуникационных холдингов в 2006-м закономерны. В прошлом году компании расплачивались за расширение географии своего бизнеса: 2005-й стал рекордным для телекомов по числу покупок. Только в Европе на поглощение локальных сотовых операторов было потрачено $135 млрд. Два года назад испанская Telefonica купила британского мобильного оператора О2 (обслуживает более 25 млн абонентов в Англии, Ирландии и Германии) за $31,3 млрд и 69,4% акций Cesky Telecom ($4,4 млрд). Это были наиболее крупные сделки 2005 года. На второе место попал Vodafone, приобретя за $3,5 млрд чешскую Oskar Mobil и турецкий Telsim за $4,6 млрд. На третьем месте — France Telecom, купивший 80% испанского сотового оператора Amena за $7,7 млрд.

Активная экспансия операторов продолжилась и в 2006 году. Vodafone заплатил $11,1 млрд гонконгскому Hutchison Whampoa за 67% индийской компании Hutchison Essar — четвертого оператора мобильной связи в Индии, контролирующего 16% рынка.

Поддержка. Количество

моделей устройств, поддерживающих HSDPA

(мобильные телефоны, ноутбуки, карты данных для PC, модемы и т. д.)

Но интерес крупных телекоммуникационных холдингов к развивающимся рынкам привел к переоценке активов локальных операторов и, как следствие, к убыткам корпораций-покупателей. К примеру, AT&T, крупнейшая компания связи США, и мексиканский сотовый оператор American Movil предлагали за 18% акций итальянского Telecom Italia сумму, на треть превышающую рыночную стоимость пакета.

Убытки от неприбыльных активов были бы менее заметны, если бы не неудачи с развитием технологий третьего поколения. Выложив за 3G-лицензии $100 млрд, многие компании так и не начали их развивать.

Для выхода из кризиса телекоммуникационные холдинги начали сокращать рабочие места и расходы на внедрение новых информационных технологий, замедлили экспансию и стали продавать неприбыльные активы. К примеру, Vodafone Group в прошлом году договорилась о продаже неприбыльного японского подразделения корпорации Softbank за $15 млрд. Ходили слухи о переговорах британцев с североамериканской Verizon о продаже доли Vodafone в СП Verizon Wireless (США), использующего технологии CDMA.

Количество

HSDPA-сетей в мире

До этого британцы избавились от своей доли в швейцарской компании Swisscom Mobile. Японский NTT DoCoMo, как и американские SBC и AT&T Wireless, также распродал активы на других континентах и теперь работает на своих внутренних рынках. В 2007-2009 гг. они планируют увеличить доходы за счет внедрения конвергентной связи и развития дополнительных услуг — высокоскоростного интернета, мобильного ТВ и т. д.

На задворках Европы

К началу 2007-го вокруг Украины сложилась парадоксальная ситуация. С одной стороны, практически в каждой стране, граничащей с нами, присутствует хотя бы один из операторов большой десятки. Например, в Венгрии работают Deutsche Telekom, Telenor и Vodafone — в общей сложности под «их крылом» находятся 10 млн абонентов. В Молдавии обосновался France Tеlеcom, владеющий долей местного оператора Voxtel. Польский рынок поделили Deutsche Telekom, Vodafone и France Tеlеcom. Румынский лидер — оператор Orange (актив France Tеlеcom), на его счету 8 млн подключений. В Словакии, помимо немецкого T-Mobile и французского Orange, недавно начал работу О2, принадлежащий испанской Telefonica. Казалось бы, каждый из этих операторов так или иначе заинтересован и в украинском рынке, хотя бы из-за гостевого или транзитного роуминга.

Проникновение

мобильной связи в Европе, %

Тем не менее в Украине представлен только норвежский Telenor, владеющий контрольным пакетом Киевстара и долей в Украинских радиосистемах. В 2004-2005 годах компаниям первой десятки Украина была неинтересна из-за небольшого объема рынка. Даже в 2006-м, после двукратного роста абонентской базы и роста доходов населения, примерно 40 млн абонентов за 9 месяцев 2006 года принесли операторам около $4 млрд. Для сравнения: рынок Польши, где работают три из десяти гигантов, — это 34,5 млн пользователей и $5,4 млрд (за те же 9 месяцев). А в Нидерландах 16,9 млн абонентов за три квартала потратили на мобильную связь $5,9 млрд.

Скорее всего, крупным игрокам Украина может быть интересна только в двух случаях: если на продажу будет выставлен один из двух украинских лидеров или если украинский рынок дорастет до европейских показателей, т. е. примерно до $8-10 млрд выручки в год. Последнее случится не ранее 2010 года. Да и то не факт: пока ARPU на этом рынке только падает, а мобильной связью обеспечено практически все население. Что же касается продажи лидеров, то она маловероятна.

Собственники UMC и Киевстара — МТС, Альфа-Групп и Telenor соответственно — продавать свои активы не собираются. Кандидатами на покупку могли бы стать Астелит (ТМ life:)) или Украинские радиосистемы (ТМ Beeline). Но пока они вдвоем контролируют лишь около 10% украинского рынка и представляют не слишком большой интерес для транснациональных компаний.

Правда, операторы второго эшелона считают иначе. «Мне кажется, France Telecom активно присматривается к Украине, — говорит исполнительный директор Астелит Тансу Еэн, — у них большой опыт инвестирования в другие страны. Они могут зайти, купив компанию, войдя в союз с действующим оператором или создав виртуального оператора, арендующего чужие сети. Французы инвестировали и разработали много технологий, которые успешно работают в других странах. Почему бы им не адаптировать эти технологии в Украине?»

| 3G: растем медленно* | ||||||

| Количество абонентов, млн | ||||||

| Технология | 2002 | 2003 | 2004 | 2005 | 2006 | I квартал 2007 года |

| GSM | 809,3 | 1012 | 1296 | 1709,2 | 2163,6 | 2252,5 |

| WCDMA | 0,2 | 2,8 | 16,3 | 50 | 98,8 | 115,6 |

| TDMA | 101,1 | 100,1 | 90 | 48,5 | 20 | 15,7 |

| PDC | 56,1 | 58,1 | 54,2 | 46,3 | 31,3 | 27,2 |

| iDEN | 11 | 13,4 | 16,8 | 21,1 | 25,6 | 26,3 |

| Analog | 19,7 | 12,9 | 9,2 | 5,4 | 3,1 | 2,5 |

| cdmaOne | 104,2 | 98,9 | 87,4 | 62,4 | 21,1 | 18,1 |

| CDMA2000 1X | 36,1 | 80,1 | 131,9 | 213,1 | 282,7 | 290,7 |

| CDMA2000 1xEV-DO | 0,2 | 4,6 | 12,3 | 21,2 | 49,9 | 56,8 |

| Итого | 1137,8 | 1382,9 | 1714,1 | 2177,1 | 2697,6 | 2805,4 |

| *Динамика числа абонентов разных стандартов сотовой связи По данным Wireless Intelligence | ||||||

| Лидирует Азия* | ||||||

| Количество абонентов, млн | ||||||

| Регион | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 кв. |

| 2005 | 2006 | 2006 | 2006 | 2006 | 2007 | |

| Азия | 627,4 | 672,8 | 718,7 | 764 | 814,3 | 856,7 |

| Западная Европа | 382,8 | 383,5 | 384,8 | 386,5 | 390 | 386,7 |

| Восточная Европа | 268,1 | 281,7 | 299 | 315,5 | 337 | 346 |

| Северная Южная Америка | 141 | 158,3 | 178,1 | 195,6 | 216,9 | 235,2 |

| Африка | 133,4 | 145,1 | 159,2 | 173,4 | 190,5 | 204,4 |

| Средний Восток | 94,9 | 101,9 | 108,6 | 116,1 | 123,7 | 131,2 |

| Итого | 1723,4 | 1823,4 | 1932 | 2038 | 2163,6 | 2252,5 |

| *Динамика абонентских баз GSM по регионам. По данным Wireless Intelligence | ||||||

| Наибольшие мировые телекоммуникационные холдинги | ||||

| Компания | Регион | Технологии | Абоненты, млн | Выручка, $ млрд в год |

|

China Mobile (Китай) |

Китай, включая Гонконг |

GSM, GPRS, EDGE |

301 |

35,44 |

|

Vodafone (Велико- британия) |

Европа, Австралия, США, Новая Зеландия, Латинская Америка |

GSM, GPRS, EDGE, UMTS, HSDPA (CDMA, CDMA2000 1x, EV-DO) |

198 |

58,8 |

|

Telefonica — Movistar — O2 (Испания) |

Испания, Латинская Америка, Великобритания, Германия, Чехия, Марокко, Ирландия, Словакия |

GSM, GPRS, EDGE, UMTS, HSDPA (CDMA, CDMA2000 1x, D-AMPS) |

145 |

71,8* |

|

China Unicom (Китай) |

Китай, включая Макау |

GSM, GPRS, CDMA, CDMA2000 1x |

142 |

11,31 |

|

America Movil (Мексика) |

США, Латинская Америка |

GSM, GPRS, EDGE (CDMA, CDMA2000 1x, D-AMPS) |

125 |

22 |

|

Telenor (Норвегия) |

Скандинавия, Восточная Европа, Бангладеш, Пакистан, Азия |

GSM, GPRS, EDGE, UMTS |

115 |

14,6 |

|

SingTel (Сингапур) |

Сингапур, Австралия, Индия, Индонезия, Таиланд, Филиппины, Бангладеш |

GSM, UMTS, HSDPA |

112 |

6,6 |

|

T-Mobile (Германия) |

Германия, США, Великобритания, Польша, Нидерланды, Австрия, Чехия, Венгрия, Словакия, Хорватия, Македония, Монтенегро |

GSM, GPRS, EDGE, UMTS, HSDPA |

106 |

43,41 |

|

France Telecom-Orange (Франция) |

Франция, Великобритания, Польша, Испания, Румыния, Словакия, Нидерланды, несколько африканских и карибских стран |

GSM, GPRS, EDGE, UMTS, HSDPA |

97 |

70* |

|

TeliaSonera (Швеция) |

Скандинавия, Балтийские страны, Россия, Турция, Евразия, Испания |

GSM, UMTS |

87 |

13 |

|

Расчет Контрактов по данным открытых источников и операторов *Включая доходы от фиксированной связи. | ||||