Капитаны песка. Железная руда в 2008 году подорожает почти в два раза

Акции украинских горно- обогатительных комбинатов в фаворе у зарубежных портфельных инвесторов. Причина — мировой рост цен на железорудное сырье. Однако Контракты не советуют спешить с покупкой акций таких комбинатов.

Акции украинских горно-обогатительных комбинатов в фаворе у зарубежных портфельных инвесторов. С начала года бумаги Центрального ГОКа выросли на 7%, Полтавского — на 20% (в период наиболее бурного роста — с 1 по 22 февраля — на 36,3%), Южного — на 14,9%. За этот же период индекс ПФТС снизился на 15%. Причина популярности украинских горнорудных активов — мировой рост цен на железорудное сырье (продукцию, выпускаемую ГОКами): железную руду, концентрат и окатыши. В 2008 году на мировом рынке оно подорожает на 70-80%. Акции украинских ГОКов при этом замедлят рост: бумаги переоценены рынком.

В борьбе за это

В прошлом году импорт ЖРС вырос на рекордные для отечественного метрынка 60% — до 3,4 млн т. Украинским металлургам не хватает железорудного сырья. В основном продукт завозили заводы, не имеющие собственной сырьевой базы: Мариупольский меткомбинат им. Ильича, предприятия группы «ИСД».

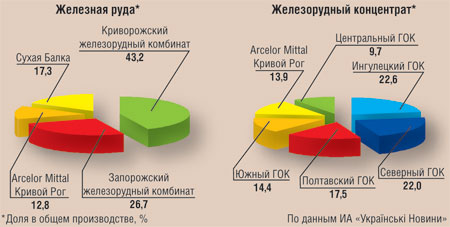

Глубокий карьер Производство

железной руды и железорудного концентрата

в Украине в 2007 году

Дефицит железорудного сырья характерен не только для Украины — большинству зарубежных метпредприятий стабильно не хватает ЖРС. Причина — высокие темпы роста металлургической отрасли: в прошлом году глобальный рынок вырос на 7,5%. «Мировое предложение ЖРС не успевает за спросом. В 2007 году значительно увеличились продажи железорудного концентрата и окатышей на спотовом рынке (мгновенная поставка), выросли цены на руду», — говорит аналитик ИК «Конкорд Капитал» Евгений Червяченко. В прошлом году на мировом рынке железорудное сырье подорожало на 30-40%.

80% ЖРС продается по

долгосрочным контрактам. Цены поставок по контрактам пересматриваются ежегодно

в декабре-феврале, вступают в силу с апреля. Как правило, ценовым ориентиром

для мирового  рынка становится стоимость ЖРС, заложенная в первом контракте на

следующий маркетинговый год. «В 2008 году один из крупнейших игроков мирового

рынка ЖРС — компания Vale (бывшая CVRD) — подняла цены на 65-71%», — объясняет

Александр Макаров, и. о. начальника отдела инвестиционного консалтинга ИК

«Юпрас Капитал». Мировые конкуренты компании Vale — Rio Tinto и BHP Billiton —

собираются повысить цену на сырье в 2008 году еще больше. «В планах

производителей добиться роста цен на свою продукцию до 100%», — говорит

эксперт. Если Rio Tinto и BHP Billiton реализуют эти планы, в среднем мировые

цены на ЖРС в 2008-м вырастут на 70-80%, прогнозирует Александр Макаров.

рынка становится стоимость ЖРС, заложенная в первом контракте на

следующий маркетинговый год. «В 2008 году один из крупнейших игроков мирового

рынка ЖРС — компания Vale (бывшая CVRD) — подняла цены на 65-71%», — объясняет

Александр Макаров, и. о. начальника отдела инвестиционного консалтинга ИК

«Юпрас Капитал». Мировые конкуренты компании Vale — Rio Tinto и BHP Billiton —

собираются повысить цену на сырье в 2008 году еще больше. «В планах

производителей добиться роста цен на свою продукцию до 100%», — говорит

эксперт. Если Rio Tinto и BHP Billiton реализуют эти планы, в среднем мировые

цены на ЖРС в 2008-м вырастут на 70-80%, прогнозирует Александр Макаров.

Украинские производители железорудного сырья в 2008 году следуют глобальной тенденции и устанавливают цены на уровне мировых. Главный игрок на рынке ЖРС в Украине — компания «Метинвест», входящая в группу SCM. В 2007-м ГОКи, входящие в холдинг Рината Ахметова, обеспечили 66% поставок ЖРС на внутренний рынок. В марте 2008-го Метинвест продавала концентрат по $70 за тонну. С апреля группа Рината Ахметова реализует сырье по $115-120. В начале года Метинвест заключила трехлетние контракты с группой «Индустриальный союз Донбасса» (принадлежат Алчевский меткомбинат и Днепровский металлургический комбинат им. Дзержинского) и меткомбинатом «Запорожсталь». Новым ценам долгое время противились на ММК им. Ильича. Замгендиректора по коммерческой части предприятия Валерий Меркулов заявил, что Метинвест установила слишком высокие цены на железорудное сырье: при таких расходах на ЖРС комбинат в Мариуполе станет убыточным, предприятие может даже остановиться. В начале апреля ММК им. Ильича подписал контракт с Метинвестом, причем на условиях компании Рината Ахметова. В целом с апреля стоимость ЖРС на внутреннем рынке выросла на 40-50% по сравнению с мартовской.

2% мира Крупнейшие производители железорудного

сырья в мире,

2007 год, %

Повышением цен на железорудное сырье и фактически монопольным положением Метинвеста на рынке может заинтересоваться Антимонопольный комитет: в конце марта Кабинет министров рекомендовал АМК проверить наличие монополии на рынке производства ЖРС. А 10 апреля в Комитет обратились несколько отечественных метпредприятий с просьбой расследовать ситуацию на рынке ЖРС, в частности — монопольное повышение стоимости железорудной продукции компанией «Метинвест Холдинг» с 1 апреля 2008 года на 65%. Интересно, что АМК еще осенью прошлого года разрешил Метинвесту поглотить Смарт-групп (владела Ингулецким ГОКом и долей в Южном ГОКе), несмотря на явную монополию создаваемой компании. Оценивая потенциальную рыночною долю компании Ахметова и Новинского, Комитет рассмотрел украинский рынок железорудного сырья вместе с российским. Географические границы отечественного рынка ЖРС чиновники в АМК определили в рамках Криворожского железорудного бассейна (Украина) и Курской магнитной аномалии (на этой территории расположены крупнейшие в России Лебедянский и Михайловский ГОКи). «Рынки ЖРС России и Украины открыты, препятствий для ввоза и вывоза сырья практически нет, поэтому украинские ГОКи испытывают конкурентное давление не только со стороны отечественных производителей, но и зарубежных компаний», — пояснил решение АМК первый заместитель главы Комитета Юрий Кравченко в конце марта 2008-го. Если Комитет изменит свое решение и признает Метинвест монополистом, расклад сил на украинском горнорудном рынке может сильно измениться.

Выгодное обогащение

В Украине расположены одни из крупнейших в мире залежей железной руды. Сырье отечественного производства не отличается высоким качеством: в нем содержится недостаточное количество железа для выплавки чугуна — всего 30% (в австралийской и бразильской руде — 60%). Добытая в украинских карьерах руда требует обогащения и переработки в концентрат, то есть отечественные ГОКи обеспечены работой минимум на 50 лет вперед, считают аналитики.

Большинство украинских

горно-обогатительных предприятий специализируются на выпуске одного из видов

железорудного сырья — окатышей, железорудного концентрата либо добывают руду.

Крупнейший добытчик в Украине — Криворожский железорудный комбинат — производит

около 7 млн тонн сырья ежегодно. Доля производства предприятия в общей добыче —

43%. Криворожский комбинат контролируют компания «Метинвест» и группа «Приват»

Игоря Коломойского.

Большинство украинских

горно-обогатительных предприятий специализируются на выпуске одного из видов

железорудного сырья — окатышей, железорудного концентрата либо добывают руду.

Крупнейший добытчик в Украине — Криворожский железорудный комбинат — производит

около 7 млн тонн сырья ежегодно. Доля производства предприятия в общей добыче —

43%. Криворожский комбинат контролируют компания «Метинвест» и группа «Приват»

Игоря Коломойского.

Железорудный концентрат (т. е. обогащенную руду) производят 6 комбинатов: Ингулецкий, Южный, Северный, Центральный, Полтавский ГОКи и карьероуправление Arcelor Mittal Кривой Рог. Крупнейший игрок на этом рынке — ИнГОК, также подконтрольный Метинвесту: в прошлом году произвел 13,7 млн т железорудного концентрата (23% рынка).

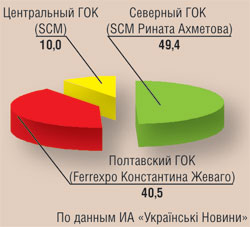

60% за SCM Производство окатышей в Украине в 2007 году, %

Лидер по производству окатышей (50% рынка) — Северный ГОК: в 2007 году выпустил 11 млн т. Второй производитель окатышей в Украине — Полтавский ГОК — 8,5 млн т.

Украинские горно-обогатительные комбинаты приносят хорошие дивиденды своим владельцам. Средний показатель рентабельности по EBITDA (соотношение прибыли до уплаты налогов, процентов по кредитам и амортизационных отчислений к валовым доходам) в 2007-м — начале 2008-го был равен 35-40%. По данным ИК Dragon Capital, себестоимость производства железорудного концентрата — около $30 на тонну. Цена продажи концентрата на украинском рынке в марте 2008-го была на уровне 70 $/т. С ростом цен на сырье рентабельность повысится — до целых 70%.

Доступ к железорудному сырью

определяет стратегии развития украинских металлургических компаний.

Меткомпании, не имеющие собственной сырьевой базы, вынуждены сливаться с

поставщиками ЖРС. В прошлом году Метинвест поглотил компанию «Смарт-групп»

Вадима Новинского. Российская группа «Евраз» купила пакет акций Южного ГОКа у

группы «Приват» Игоря Коломойского. 45% акций ГОКа сейчас владеет группа SCM:

обе бизнес-группы — стратегические инвесторы, а потому аналитики ожидают

напряженной борьбы за актив. ММК им. Ильича и Запорожсталь, не имеющие

собственных карьеров и горно-обогатительных фабрик, — главные объекты

поглощения крупными украинскими и российскими металлургическими группами.

Доступ к железорудному сырью

определяет стратегии развития украинских металлургических компаний.

Меткомпании, не имеющие собственной сырьевой базы, вынуждены сливаться с

поставщиками ЖРС. В прошлом году Метинвест поглотил компанию «Смарт-групп»

Вадима Новинского. Российская группа «Евраз» купила пакет акций Южного ГОКа у

группы «Приват» Игоря Коломойского. 45% акций ГОКа сейчас владеет группа SCM:

обе бизнес-группы — стратегические инвесторы, а потому аналитики ожидают

напряженной борьбы за актив. ММК им. Ильича и Запорожсталь, не имеющие

собственных карьеров и горно-обогатительных фабрик, — главные объекты

поглощения крупными украинскими и российскими металлургическими группами.

Бери лопату

На бирже ПФТС представлены акции практически всех без исключения производителей железорудного сырья, при этом самыми торгуемыми и популярными среди инвесторов считаются акции Южного и Полтавского ГОКов, остальные бумаги железорудных компаний практически неликвидны — слишком мало акций находится в свободном обращении. Free float Центрального, Северного ГОКов, Сухой Балки — мизерные — 0,5%. Некоторые ГОКи дорожали в начале 2008-го на фондовом рынке именно по причине дефицита бумаг: спрос на акции вырос, однако бумаг в свободном обращении было немного.

«Акции Южного ГОКа — инвестиционное открытие 2007-го: за прошлый год бумаги подорожали в 14 раз», — говорит аналитик ИК Dragon Capital Сергей Гайда. По мнению аналитика, бурному росту способствовали несколько факторов: подорожание ЖРС на мировых рынках, отмена допэмиссии на предприятии и продажа пакета акций компании российскому метхолдингу «Евраз» в конце 2007-го. В 2005 году акционеры ЮГОКа (на тот момент группа «Приват» и Смарт-групп) решили увеличить уставный фонд компании в 3 раза — до 1,6 млрд грн. От миноритарных акционеров, не согласных с увеличением уставного фонда, посыпались судебные иски: в результате в прошлом году эмиссию отменили. При этом компания ЮГОК стала прозрачнее: в течение 2007-го группа «Приват», собственник около 50% акций ГОКа, активно искала покупателей на свою долю в компании.

На вывоз Объемы экспорта и импорта

ЖРС

Смену одного из собственников на ЮГОКе аналитики оценивают позитивно: Евраз — крупнейшая в России металлургическая компания, акции которой котируются на западных фондовых биржах, однако вкладывать в бумаги ЮГОКа эксперты не советуют, так как после продажи компании Евразу доля акций в свободном обращении снизилась с 4% до 1%, и вряд ли новые акционеры решат увеличить free float до прежних показателей.

Акции Полтавского ГОКа за последний год (с апреля 2007 года до 14 апреля 2008-го) подорожали на 83%. Причина роста котировок — IPO компании Ferrexpo, управляющей Полтавским ГОКом. В июне 2007 года компания провела размещение на основной площадке Лондонской фондовой биржи, с тех пор акции Ferrexpo подорожали на 60%. «Доля акций Ferrexpo в свободном обращении — около 28%. Это очень высокий показатель. Бумаги высоко ликвидны, пользуются большим спросом на Лондонской бирже», — говорит Сергей Гайда.

Рост акций ПГОКа в первом

квартале 2008-го вызван двумя причинами. В начале года генеральный директор

Ferrexpo Майк Оппенгермер заявил, что в соответствии с мировыми тенденциями ценообразования Полтавский ГОК собирается поднять цены на свою продукцию. Кроме

того, Ferrexpo намерена увеличить производство окатышей в 4 раза — до 32 млн

тонн в год, для чего привлечет $4 млрд акционерного или кредитного капитала.

«Информация была озвучена 20 февраля. За два дня стоимость акций ПГОКа выросла

на 21%. Рост был спекулятивным, подавляющая часть сделок заключалась между

мелкими участниками рынка. Через пару дней цены откатились на 10%», —

рассказывает Александр Макаров. Нарастить производство окатышей Ferrexpo

планирует за счет строительства нового карьера на Белановском месторождении в

Полтавской области. Руководитель Ferrexpo подчеркнул, что компания намерена

создать совместное предприятие с инвестором, которого как раз сейчас

подыскивает, при этом сам Полтавский ГОК в разработке месторождения участвовать

не будет. «Судя по высказываниям Оппенгеймера, ПГОК собирается продать лицензию

на добычу сырья на Белановском месторождении. Покупателем станет компания, учредителем

которой будут Ferrexpo и сторонние инвесторы», — размышляет Макаров. Аналитик

считает, что создание горнорудной компании без участия ПГОКа негативно повлияет

на стоимость акций предприятия.

ценообразования Полтавский ГОК собирается поднять цены на свою продукцию. Кроме

того, Ferrexpo намерена увеличить производство окатышей в 4 раза — до 32 млн

тонн в год, для чего привлечет $4 млрд акционерного или кредитного капитала.

«Информация была озвучена 20 февраля. За два дня стоимость акций ПГОКа выросла

на 21%. Рост был спекулятивным, подавляющая часть сделок заключалась между

мелкими участниками рынка. Через пару дней цены откатились на 10%», —

рассказывает Александр Макаров. Нарастить производство окатышей Ferrexpo

планирует за счет строительства нового карьера на Белановском месторождении в

Полтавской области. Руководитель Ferrexpo подчеркнул, что компания намерена

создать совместное предприятие с инвестором, которого как раз сейчас

подыскивает, при этом сам Полтавский ГОК в разработке месторождения участвовать

не будет. «Судя по высказываниям Оппенгеймера, ПГОК собирается продать лицензию

на добычу сырья на Белановском месторождении. Покупателем станет компания, учредителем

которой будут Ferrexpo и сторонние инвесторы», — размышляет Макаров. Аналитик

считает, что создание горнорудной компании без участия ПГОКа негативно повлияет

на стоимость акций предприятия.

На динамику котировок ПГОКа отрицательно влияют манипуляции Константина Жеваго с акциями Ferrexpo: в январе 2008-го он заложил принадлежащие ему 73,1% акций Ferrexpo в Deutsche Bank, а спустя несколько месяцев — перезаложил их в JPMorgan Chase Bank. Каждый раз с появлением этих новостей котировки Ferrexpo и ПГОКа проседали на 3-4%. Манипуляции с акциями аналитики объясняют по-разному: группа Константина Жеваго пытается привлечь капитал на реализацию новых проектов (например, увеличение объемов производства окатышей в 4 раза) либо готовится к перепродаже Полтавского ГОКа. Впрочем, реализация последнего сценария маловероятна: если Жеваго решится продать ПГОК, инвесторы попросту перестанут доверять бизнесмену — привлечь капитал на новые проекты ему уже не удастся.

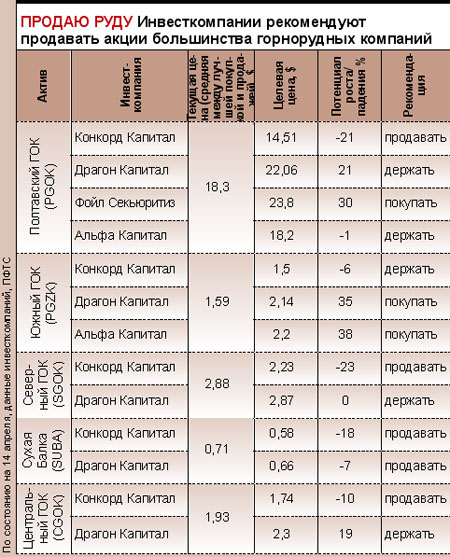

По мнению аналитиков ИК «Конкорд Капитал», рост котировок горно-обогатительных компаний в 2008-м сильно замедлится: в начале года инвесторы преувеличили влияние роста мировых цен на будущую прибыль украинских ГОКов. Скупая бумаги отечественных рудных компаний, они не учли низкий уровень прозрачности и ликвидности акций. В результате, в феврале-марте акции многих ГОКов были переоценены. Эксперты ИК «Конкорд Капитал» рекомендуют продавать акции Полтавского, Центрального, Северного ГОКов и Сухой Балки, держать акции Южного ГОКа. Акции большинства ГОКов подешевеют, а вот ЮГОКа — немного подрастут в цене, считают они. Бумаги СевГОКа просядут на 23%, ЦГОКа — на 10%, Сухой Балки — на 18%, ПГОКа — на 21%.

«Центральный, Северный ГОКи, Сухая Балка действительно переоценены. В прошлом году они показали высокую прибыль, поэтому некоторые инвесторы в прошлом году — начале 2008-го скупали акции по завышенной цене», — говорит Сергей Гайда из ИК Dragon Capital. Самым перспективным горнорудным активом на ПФТС аналитик считает акции Южного ГОКа. По расчетам Гайды, к апрелю 2009-го котировки комбината вырастут на 35%. Потенциал роста Полтавского ГОКа — 21%.

По прогнозам западных аналитиков, мировой дефицит железорудного сырья исчезнет только к 2010 году: в ближайшие два года компании большой тройки (Vale, Rio Tinto и BHP Billiton) собираются ввести в строй дополнительные производственные мощности. Впрочем, дефицит сырья может уменьшиться и раньше — вследствие глобального замедления темпов роста металлургического сектора. Возможные причины застоя — перегрев китайской экономики и рецессия в США.

Полтавский ГОК

Тикер на ПФТС: PGOK

Свободных акций в обращении: 5%

Профиль деятельности: горно-обогатительный комбинат с полным технологическим циклом (от добычи сырой руды до производства железорудного сырья для металлургических заводов)

Продукция: железорудные окатыши, железорудный концентрат

Чистый доход в 2006 году: $460 млн

Чистый доход в 2007 году: н.д.

Чистая прибыль в 2006 году: $28,04 млн

Чистая прибыль в 2007 году: $67,5 млн

Кому принадлежит:

85% — группа «Финансы и

Кредит» (Константин Жеваго)

10% — Decometal (Австрия)

5% — акции в свободном обращении на ПФТС

Рыночная капитализация*: $2,65 млрд

Торги на ПФТС:

*По состоянию на 14 апреля

По данным ПФТС, ИА «Интерфакс-Украина»

Южный ГОК

Тикер на ПФТС: PGZK

Свободных акций в обращении: 1%

Профиль деятельности: добыча и обогащение магнетитовых кварцитов, производство железорудного концентрата, доменного агломерата и другого железорудного сырья

Чистый доход в 2006 г.: $305 млн

Чистый доход в 2007 г.: н.д.

Чистая прибыль в 2006 г.: $1,1 млн

Чистая прибыль в 2007 г.: н.д.

Кому принадлежит:

50% — группа «Евраз» (Россия) и группа «Приват»

49% — группа SCM

Рыночная капитализация*: $3,44 млрд

Торги на ПФТС:

*По состоянию на 14 апреля

По данным ПФТС, ИА «Интерфакс-Украина»