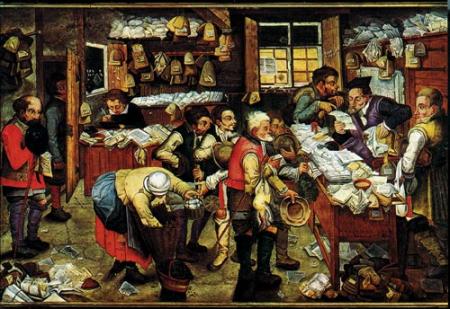

Налоговая контрреволюция: начались налоговые каникулы строгого режима для малого бизнеса

С 1 апреля вступил в силу III раздел НК, который вводит новые правила налогообложения прибыли предприятий. Прежде всего он ослабляет налоговую нагрузку для крупного бизнеса. Так, ставка налога на прибыль предприятий уменьшается с 25% до 23%. Кроме того, в данном разделе сохранены одиозные нормы, предоставляющие возможность владельцам крупных компаний выводить средства за границу без налогообложения в качестве дивидендов и роялти.

В то же время нормы раздела добавляют проблем мелкому бизнесу. Так, юридические лица теперь не могут относить на расходы средства, которые пошли на оплату товаров и услуг плательщикам единого налога. Соответственно, интерес юрлиц к сотрудничеству с упрощенцами теряется. Правда, авторы кодекса объявили так называемые налоговые каникулы: с 1 апреля 2011 года и до 1 января 2016-го ставка налога на прибыль для некоторых компаний с ограниченным оборотом составит 0%. Впрочем, чтобы попасть под действие этой нормы, хозяйствующему субъекту необходимо соответствовать немалому количеству требований. Кроме того, если упрощенец перейдет на общую систему, он будет обязан платить НДС и другие налоги и сборы, вести налоговый учет и отчитываться перед фискалами.

Предпринимателей-физлиц станет меньше

Предпринимательский Майдан заставил власть исключить из Налогового кодекса раздел об упрощенной системе налогообложения. Но это была временная победа. Правительство не оставило намерения реформировать упрощенную систему и обещало принять изменения в НК уже к апрелю текущего года. Впрочем, пока этого не произошло. Между тем вступил в силу III раздел НК о налоге на прибыль, затрагивающий в том числе и интересы плательщиков единого налога. Прежде всего речь идет о норме, согласно которой расходы, понесенные в связи с приобретением товаров (работ, услуг) и других материальных и нематериальных активов у физлиц-упрощенцев, не относятся к расходам юридических лиц (кроме расходов в сфере информатизации). То есть теперь юрлицо с таких расходов должно будет оплатить все налоги и сборы, а значит, работать с плательщиками единого налога ему будет невыгодно. Основанием для введения данной нормы было желание правительства перекрыть схемы минимизации налогообложения и отмывания денег. Однако из-за нововведения пострадают многие добросовестные предприниматели.

В налоговой по этому поводу не слишком переживают. По словам заместителя председателя ГНС Александра Клименко, из 1,1 млн предпринимателей, которые сегодня работают в Украине по упрощенной системе налогообложения, 700 тыс. не имели отношений с юрлицами, поэтому нововведение на них не повлияет. Остальные 400 тыс. такие отношения имели. Но налоговики посчитали, что 170 тыс. из них фактически являются наемными работниками и зарегистрированы плательщиками единого налога только в целях экономии расходов работодателями. По прогнозам фискалов, такие «работники-предприниматели» останутся «исключительно наемными работниками, только более социально защищенными». Одновременно бюджет страны дополнительно получит более 1 млрд грн налога на доходы физлиц, а также 2 млрд грн единого социального взноса.

Впрочем, разделить оптимизм ГНС трудно. Чрезмерная нагрузка на фонд оплаты труда не позволит многим юрлицам просто оформить бывшего партнера-упрощенца в качестве своего сотрудника. Следовательно, можно предполагать, что одна часть таких упрощенцев просто останется без работы, а другая продолжит работать, но уже нелегально. Ни в первом, ни во втором случае надеяться на дополнительные налоги или социальные взносы от них не приходится.

Кроме того, остается еще 230 тыс. упрощенцев, которые, даже по данным налоговой, работают с юрлицами и одновременно не являются скрытыми наемными работниками. Александр Клименко предложил, что делать таким предпринимателям. «Имея документы, удостоверяющие стоимость приобретенного ими товара, и документы по полученной прибыли, такие плательщики будут платить 15–17% налога с доходов физических лиц, а не 25% налога на прибыль, — отметил он. — То есть они будут экономить 10% разницы по налогу на прибыль и налогу с доходов физических лиц». Впрочем, следует отметить, что 25%, а с 1 апреля — 23% налога на прибыль должны платить юридические лица. А вот можно ли считать экономией уплату налога физлицом-предпринимателем в размере 15–17% от дохода по сравнению с 200 грн единого налога — вопрос дискуссионный. К этому следует добавить почти 35% единого социального взноса, который предприниматели должны дополнительно платить с 1 января текущего года, а также учесть необходимость вести бухучет и сохранять все финансовые документы.

Сколько стоит 0%

А вот упрощенцам-юрлицам авторы кодекса предложили перейти на общую систему с уплатой налога на прибыль по нулевой ставке. Однако далеко не всем. Так, п. 154.6 ст. 154 раздела III НК предусмотрено, что с 1 апреля текущего года и до 1 января 2016-го по ставке 0% облагается прибыль вновь созданных предприятий и ранее созданных СПД, годовой доход которых в течение трех последних лет был не более 3 млн грн, а количество работников не превышало 20 человек. Кроме того, данная льгота распространяется на бывших юрлиц-плательщиков единого налога. Впрочем, закон содержит немало ограничений. Во-первых, налоговыми каникулами не могут воспользоваться предприятия, работники которых в течение последнего отчетного периода получали оплату в размере меньшем, чем две минимальные зарплаты (с 1 января — не менее 1882 грн). Данная норма уже «отсекает» большое количество желающих получить льготы. Во-вторых, установлено ограничение в зависимости от видов деятельности.

В частности, на каникулы не уйдут СПД, осуществляющие деятельность в таких сферах, как: развлечения, производство, оптовая продажа, экспорт, импорт подакцизных товаров, горюче-смазочных материалов; операции с драгоценными металлами, финансовая деятельность, операции с недвижимым имуществом (в том числе предоставление в аренду торговых мест на рынках); оптовая торговля и посредничество в оптовой торговле, право, бухгалтерский учет, инжиниринг, предоставление услуг предпринимателям и т. д.

С другой стороны, даже налоговые каникулы для многих упрощенцев, пожелавших перейти на общую систему, не будут означать фискального послабления. Ведь вместо налога на прибыль они будут вынуждены платить НДС и другие налоги и сборы, им придется вести полный учет, а также противостоять налоговым контролерам. Последнее имеет особое значение в свете того, что с принятием НК значительно усилились полномочия налоговиков по проведению проверок СПД. В частности, внеплановые проверки они теперь могут проводить без решения суда, по согласию только руководителя ГНИ. При этом в случае сопротивления представителя предприятия налоговики имеют право наложить арест на имущество, опять же без решения суда. При таких условиях выглядит смешной норма кодекса, согласно которой до 30 июня 2011-го установлены штрафные санкции за все нарушения налогового законодательства в размере 1 грн. Ведь даже и без штрафа визит налоговика для хозяйствующего субъекта может вылиться в немалую сумму.

Спеши медленно

Изымая из Налогового кодекса раздел об упрощенцах, чиновники планировали доработать его и принять в ближайшее время, чтобы он вступил в силу параллельно с III разделом НК — с 1 апреля текущего года. Впрочем, очевидно, разные взгляды на функции и роль упрощенной системы со стороны предпринимателей и Минфина застопорили процесс. Сегодня соответствующий законопроект даже не согласован КМУ и не внесен в парламент. В конце концов, такое затягивание стало основанием для критики Николаем Азаровым ответственных за разработку документа руководителей министерств и ведомств.

Уже несколько дней спустя правительственная рабочая группа по подготовке законопроекта представила концепцию реформирования упрощенной системы. Правда, как это случалось раньше, когда проект налоговых изменений необходимо было выдать на-гора, но как такового окончательного документа не было, концепцию представили в виде слайдов. В частности, из данного источника следует, что правительство предлагает разделить плательщиков единого налога на три категории в зависимости от объема годового дохода. При этом предельные границы дохода предложено определить не абсолютными цифрами, а в минимальных зарплатах (мин. з/п). В частности, к первой категории предлагается отнести тех, чей годовой доход не превышает 150 мин. з/п (150,6 тыс. грн), ко второй — до 600 мин. з/п, к третьей — до 1000 мин. з/п. Также предусмотрена упрощенная система для юрлиц с оборотом до 3000 мин. з/п (3012,0 грн). Ставки налога для физлиц первой и второй категории колеблются от 10,04 до 401,6 грн. Для физлиц третьей категории и юрлиц предусматриваются ставки в размере 3% дохода + НДС или 5% без НДС. Также введен ряд ограничений по видам деятельности, которой могут заниматься плательщики единого налога. Законопроект разрабатывается с участием предпринимательских объединений, отчего окончательно его согласовать пока трудно. В какой именно редакции он будет принят, предсказать невозможно.

В то же время еще 21 марта в ВР был зарегистрирован соответствующий законопроект Натальи Королевской и группы других народных депутатов № 8276. В его разработке принимали участие представители бизнеса и предпринимательские объединения. Этот документ предусматривает разделение упрощенцев-физлиц на пять категорий. Три — в зависимости от объема доходов: до 300 тыс. грн, до 1,5 млн грн, до 3 млн грн. Две отдельные категории — физлица, осуществляющие деятельность в сфере права, бухучета и аудита, маркетинга, инжиниринга и т. д., с годовым оборотом до 200 тыс. грн и больше. Предельную границу оборота для юрлиц-упрощенцев предложено установить в 10 млн грн. Ставки налога предусматриваются для физлиц на уровне 20–500 грн, а для юрлиц — в размере 3% + НДС или 5%, если оборот не превышает 5 млн грн, и 5% + НДС или 7%, если оборот превышает эту сумму.

Будьте бдительны

Прогнозировать, когда именно будут приняты изменения в Налоговый кодекс, пока трудно. Но чтобы они могли вступить в силу с 1 января 2012-го, закон должен быть одобрен ВР до 1 июля текущего года. Вице-премьер Сергей Тигипко надеется соблюсти указанные сроки. «В июне обещаю вам еще один вариант изменений налогового законодательства с упрощением бухгалтерского учета, с сокращением количества налогов и сборов», — заявил он. При этом Николай Азаров заверил, что изменения к упрощенной системе обязательно «будут приняты при обоюдном согласии сторон». Впрочем, все же остается риск, что воспользовавшись летним спадом активности предпринимателей, правительство попытается просто внести косметические правки в изъятый ранее из Налогового кодекса раздел и подать его парламенту как новую редакцию упрощенной системы.