Большими глотками. Олигархи всех стран — объединяйтесь!

В 2008 году собственники украинских бизнес-групп объединятся с иностранцами и купят несколько крупных компаний.

2007 год — знаковый для украинских бизнес-групп и рынка слияний и поглощений в Украине. В 2006-м на отечественном рынке M&A царило затишье: олигархи продавали активы, практически не расширяя границы своего влияния в стране и за рубежом. В минувшем году тактика отечественного бизнеса изменилась: предприниматели покупали мелкие и крупные активы в Украине и за границей, выводили компании на IPO, вели переговоры о слиянии с иностранными конкурентами, объединялись с местными игроками.

Существенно выросли обороты рынка M&A и суммы сделок. В 2005-2006 гг. сделки на сумму свыше $1 млрд проводили лишь иностранцы, покупающие украинские активы. В прошлом году в борьбу за самые дорогие мировые компании ввязались украинцы.

2008-й станет переломным для украинских бизнес-групп, уверены аналитики рынка M&A. Именно в этом году отечественным капиталистам придется определиться: готовы ли они к поглощению крупными игроками мирового рынка или все же собираются объединиться с конкурентами из Украины или СНГ.

Сливать и поглощать

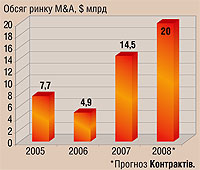

По предварительным оценкам аналитиков, объем украинского рынка M&A в 2007 году составил $14,5 млрд. По мировым меркам — это капля в море: агентство Thomson Financial оценивает мировой рынок M&A-2007 на сумму $4,4 трлн. Вместе с тем нынешний объем украинского рынка слияний и поглощений — абсолютный рекорд для нашей страны. В 2006 году украинские компании купили/продали активов на сумму почти в три раза меньше — на $4,9 млрд.

Рост объемов отечественного рынка слияний и поглощений — следствие глобальных тенденций в M&A. Мировая тенденция-2007 — поглощение компаниями-лидерами более мелких конкурентов. Самые крупные сделки в прошлом году — покупка угледобывающим гигантом BHP Billiton горнорудной Rio Tinto (сумма сделки — $193 млрд) и Royal Bank of Scotland датской финансовой группы ABN Amro ($99 млрд).

Причина глобальной скупки активов — мировая конкуренция компаний за рынки сбыта и сырье и, как следствие, укрупнение бизнеса. Международные корпорации стремятся стать центрами консолидации, поглощая более мелких и слабых игроков рынка, либо ищут покупателей на свои активы.

Сливайся кто может. Рынок M&A в Украине

Структура рынка M&A в Украине в 2007 году, %

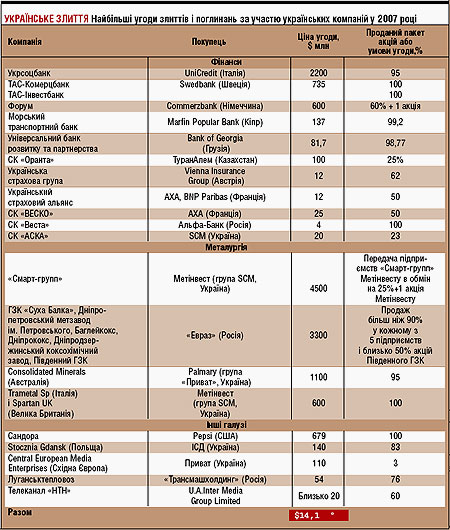

В 2007-м украинские капиталисты шли в ногу со временем. Группа «Интерпайп» (ныне EastOne) Виктора Пинчука продала Укрсоцбанк, решив, что крупный игрок финансового рынка, итальянская группа UniCredit, сможет развивать актив быстрее и качественнее. Группа «Приват» избавилась от своих предприятий в металлургическом секторе. Компании купил игрок № 1 российского металлургического рынка корпорация «ЕвразХолдинг». Кстати, эти сделки стали одними из самых крупных на рынке M&A в прошлом году: Укрсоцбанк продан за рекордные на отечественном банковском рынке $2,2 млрд, шесть предприятий Привата, по оценкам аналитиков, — за $3,3-3,5 млрд.

Путем укрупнения идет группа SCM Рината Ахметова. Слияние года — объединение металлургической компании «Метинвест» (входит в группу SCM) со Смарт-групп Вадима Новинского. В Метинвест вошли Ингулецкий ГОК, Макеевский метзавод и прокатный завод Promet Steel (Болгария), а Вадиму Новинскому достались 25% + 1 акция Метинвеста. Сумма сделки, по оценкам аналитиков ИФГ «Сократ», — $4,5 млрд.

Продолжающаяся экспансия западных банков на украинский рынок снова-таки стратегия массовой скупки активов по всему миру. В прошлом году на отечественный банковский рынок приходились 30% объема всех сделок M&A в стране, или примерно $3 млрд. «Особенность банковских M&A в 2007 году — скупка небольших банков стоимостью до $300 млн», — говорит Иван Угляница, аналитик DCH Investment Management. «Небольшие банки быстрее и проще «переучивать» — для таких компаний дешевле проводить ребрендинг», — объясняет аналитик логику западных банкиров. По словам специалиста, мелкие банки относительно легко продвигать, они присутствуют в перспективных регионах, например, в Харькове и Запорожье. Схожая ситуация сложилась на российском финансовом рынке: иностранные и местные игроки все больше внимания обращают на небольшие региональные банки.

Еще одна тенденция на банковском рынке M&A — выход на украинский рынок западных банков второго-третьего эшелонов. Например, кипрский Marfin Popular Bank приобрел Морской транспортный банк, а грузинский Bank of Georgia — Универсальный банк развития и партнерства. «Некрупным иностранным банкам сложно конкурировать с глобальными игроками за активы и новые рынки. Вполне вероятно, что покупка мелких банков в Украине — повод нарастить капитализацию и продаться подороже серьезным игрокам мирового финансового рынка. Либо напротив — защититься от поглощения», — размышляет Иван Угляница.

Кстати, крупные украинские банки теперь и сами не прочь поглотить небольших зарубежных операторов. ПриватБанк (входит в пятерку банков-лидеров по активам) купил в прошлом году 75% акций грузинского ТаоБанка за $24 млн.

В 2007-м украинские металлурги вышли на зарубежный рынок M&A. По мнению старшего аналитика ИФГ «Сократ» Дмитрия Хорошуна, импульс масштабным сделкам M&A в украинской промышленности дало слияние компаний Arcelor и Mittal Steel в 2006 году. «В 2006-м российский миллиардер Роман Абрамович вошел в состав акционеров Евраза, собственники компании заявили о планах создать на базе Евраза крупнейший в мире горно-металлургический холдинг», — напоминает Дмитрий Хорошун. На фоне таких масштабных слияний украинские бизнес-группы стали действовать решительнее. Кроме того, ужесточилась мировая борьба за железорудное сырье: аналитики прогнозируют дефицит ЖРС из-за глобального роста производства металлургической продукции.

Компания «Метинвест» после многолетнего перерыва приобрела сразу два иностранных актива: завод Trametal SpA в Италии и Spartan UK в Великобритании за $600 млн. Компания Palmary Геннадия Боголюбова (группа «Приват») купила крупнейшего австралийского добытчика марганцевых руд Consolidated Minerals за $1,1 млрд. Palmary уже контролирует две марганцевых компании — Ghana Manganese Company Limited и Nsuta Gold Mining Limited (Гана) — и ферросплавные Highlanders Alloys (США), Feral CA (Румыния) и Чиатурмарганец (Грузия). В рамках стратегий SCM и Привата покупки логичны: SCM укрупняется и завоевывает новые рынки сбыта, а Приват стремится к мировому лидерству на рынке ферросплавов.

Некоторые украинские корпорации решили дополнить существующие структуры до вертикально-интегрированных цепочек. Например, группа «ИСД» купила польскую судоверфь Stocznia Gdansk: строить суда ИСД собирается из металла, произведенного украинскими метпредприятиями группы.

А Константин Жеваго (группа «Финансы и Кредит») первым среди отечественных капиталистов провел IPO: вывел Полтавский ГОК на Лондонскую биржу (через компанию Ferrexpo). Причем с осени 2007-го поговаривают о консолидации других направлений бизнеса Жеваго (шинных, машиностроительных и др. предприятий) — для вывода на фондовые площадки.

До 2007-го телевидение, радио и печатные СМИ были скорее средствами пропаганды политических интересов олигархов, нежели реальным источником прибыли и полноценным бизнесом. В прошлом году совладелец группы «Приват» Игорь Коломойский купил 3% восточноевропейской медиакомпании Central European Media Enterprises, которой принадлежит телеканал «1+1». За пакет акций Коломойский заплатил $110 млн. По мнению аналитиков, сделка знаковая. Украинский бизнесмен стал портфельным инвестором крупной западной компании и, похоже, признал привлекательность медиабизнеса.

Валерий Хорошковский до назначения главой Государственной таможенной службы считался крупным украинским медиамагнатом. Хорошковский сконцентрировал семь телеканалов (последняя покупка — 60% акций телеканала «НТН», за которые бизнесмен боролся с российской группой «СТС Медиа»). Правда, после назначения руководителем Гостаможслужбы Хорошковский отошел от оперативного руководства. Директором холдинга U.A. Inter Media Group Limited (входят телеканалы «Интер», «К1», «К2», «Мегаспорт», «Энтер-фильм», «Энтер-музыка», «НТН») стала супруга бизнесмена-политика Елена Хорошковская. А недавно руководство холдинга U.A. Inter Media заявило о планах вывести компанию на IPO.

Новое для украинских капиталистов направление деятельности — строительство и девелоперский бизнес. Group DF Дмитрия Фирташа купила столичный торговый центр «Мандарин Плаза» и офисный центр «Парус». А бывший банкир Александр Ярославский (экс-группа «УкрСиб») совместно с российской компанией «Базовый Элемент» миллиардера Олега Дерипаски и австрийским строительным концерном Strabag SE основал компанию Strabag Ukraine. Холдинг займется реконструкцией Харьковского аэропорта, развитием дорог в Одесской и Харьковской областях, строительством новых цементных заводов, инвестирует в добычу гравия, песка и щебня.

Непроданные надежды

По мнению аналитиков, 2007-й должен был стать годом большого передела рынка азотных минеральных удобрений. Планировалась продажа четырех из шести азотных производителей. Собственники Ривнеазота (Дмитрий Фирташ) и Днепроазота (Игорь Коломойский и Геннадий Боголюбов) заявили о продаже своих активов. Появилась информация о смене собственника на Черкасском Азоте (Александр Ярославский и Эрнест Галиев). Одесский припортовый завод был в списке приватизируемых предприятий. Однако сделки сорвались. Приватизацию ОПЗ отложили, конкурсы по продаже Ривнеазота и Днепроазота отменили. Черкасский Азот достался Ярославскому. На мировом рынке минеральных удобрений сложилась благоприятная конъюнктура, а потому собственники химпредприятий решили не продавать заводы и наращивать их капитализацию.

В списке сорвавшихся сделок — слияния группы «ИСД» с российским Газметаллом Алишера Усманова и Трубно-металлургической компании Дмитрия Пумпянского с Интерпайпом. О планах слияния с ИСД заявил Алишер Усманов в начале прошлого года, но в самом Индустриальном союзе Донбасса долгое время не комментировали эту информацию. Наконец, в украинской компании подтвердили факт переговоров с россиянами, однако в течение года сделка так и не была закрыта. Итоги переговоров, по словам Сергея Таруты, главы совета директоров и совладельца ИСД, станут известны в конце февраля 2008-го. Аналитики считают, что объединение двух компаний вряд ли возможно. Основное препятствие для M&A Газметалла и ИСД — намерение Алишера Усманова получить контроль над украинской компанией, тогда как собственники ИСД не желают довольствоваться положением миноритариев.

ТМК не удалось договориться с Интерпайпом по иной причине. Группа «Интерпайп» рассматривала два варианта развития бизнеса в ближайшие несколько лет: слияние с профильным инвестором (крупным производителем трубной продукции) либо IPO и привлечение капитала портфельщиков. «Интерпайп принял решение идти на IPO, впоследствии никаких консультаций и переговоров (между ТМК и Интерпайпом. — Прим. Контрактов) не было» — так прокомментировал перспективы слияния гендиректор ТМК Константин Семериков в ноябре прошлого года. Похоже, собственник корпорации Виктор Пинчук решил капитализировать компанию: узнать ее реальную стоимость с помощью IPO. После размещения бизнесмен может продолжить переговоры со стратегическими инвесторами либо на вырученные от IPO деньги купить активы за рубежом.

В 2007 году было заявлено о продаже Кредитпромбанка (принадлежит группе «Энерго» Виктора Нусенкиса) греческому коммерческому National Bank of Greece. Сделка сорвалась: по информации аналитиков, собственники запросили непомерно высокую цену за актив, греки предпочли отказаться от покупки банка.

2008 год побьет рекорд 2007-го по объемам рынка M&A и количеству сделок, прогнозируют аналитики. Объем рынка вырастет минимум на 50% — до $16-17 млрд. Некоторые украинские компании уже приняли решение о продаже своих активов иностранцам. В январе российская инвестиционная компания «Миринвест» (ассоциируется с депутатом Госдумы РФ Вадимом Варшавским) купила украинский мини-металлургический завод «Истил». Собственник Истила — выходец из Пакистана Мохаммад Захур — вместе с украинским заводом продал россиянам прокатные мощности в ОАЭ, Великобритании, США. А владелец группы «Финансы и Кредит» Константин Жеваго покупает крупнейший в Болгарии металлургический комбинат Kremikovtsi.

Главными объектами для поглощения в металлургическом секторе в этом году станут Запорожсталь и ММК им. Ильича (по информации конфиденциальных источников, компания ищет покупателя на свои активы с лета 2007-го). Компании не входят в крупные бизнес-группы, не имеют собственной сырьевой базы.

Не исключено объединение Индустриального союза Донбасса с одним из крупных игроков российского или украинского рынка. В планы компании не входит IPO или продажа доли акций портфельному инвестору: на фоне глобальной консолидации ИСД стремится к региональному лидерству и ищет стратегических партнеров, однако не желает быть поглощенным мировой меткомпанией.

«Возможно, концерн «Энерго» решит объединить активы со стратегическим игроком металлургического рынка — украинским (SCM, ИСД, ММК им. Ильича) или российским», — размышляет Дмитрий Хорошун. Энерго владеет несколькими шахтами (в том числе в России), металлургическим заводом «Донецксталь», Ясиновским и Макеевским коксохимами. Впрочем, M&A группы в ближайшее время маловероятно — Энерго развивает свои компании, планирует удвоить объемы добычи на принадлежащей группе шахте «Красноармейская-Западная № 1», инвестирует в строительство центрально-обогатительной фабрики возле шахты.

Скупка украинских банков в 2008 году продолжится, прогнозируют аналитики. Иностранцы примутся за банки средней величины — второго-третьего эшелонов, считает управляющий директор департамента инвестиционно-банковских услуг ИК Concorde Capital Виталий Струков. По мнению Ивана Угляницы, наиболее вероятные претенденты на слияние в банковской сфере: Кредитпромбанк (в январе появилась информация о продаже банка французской группе Societe Generale. — Прим. Контрактов), Укрпромбанк, Банк Киев, Укргазбанк. Не исключены M&A небольших украинских банков, принадлежащих бизнес-группам (например, Донгорбанка и Первого международного украинского банка, принадлежащих SCM). Впоследствии объединенные банки могут продать. По мнению аналитика, объем сделок в украинском финансовом секторе в 2008 году останется на прошлогоднем уровне — около $3 млрд.