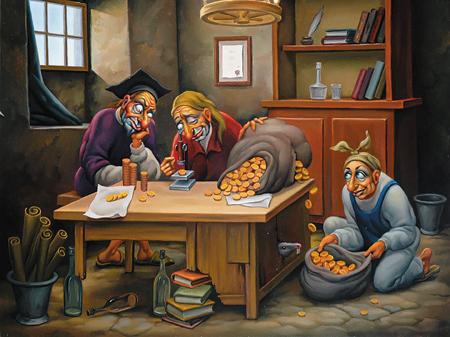

Вынужденная жадность: почему украинские банки ринулись в потребкредитование и чем это грозит

Застой на рынке недвижимости и планомерное ухудшение автопродаж (за ноябрь текущего года было продано на 42% меньше автомобилей, чем в ноябре 2012 года) вынудили банкиров искать альтернативные ниши, одной из которых и стал сегмент розничных кредитов. Если раньше эта ниша была уделом нескольких игроков, для которых «чайники и утюги» были основным источником заработка, то сейчас потребкредитование кормит большую часть банковского рынка.

Сотня с наваром

Портфель потребительского кредитования показывает рост уже достаточно длительное время. И сейчас, согласно данным Независимой ассоциации украинских банков (НАБУ), его доля составляет около 64% в общем объеме выданных займов, то есть более 107 млрд грн, или около 7% ВВП.

Несомненно, в правильности такого шага можно не раз усомниться. Во-первых, кэш-займы не обеспечивают заработок на протяжении большого отрезка времени. Во-вторых, учитывая готовность банков кредитовать кого угодно, не требуя подтверждения доходов и уж тем более залога, риски увеличения доли проблемных кредитов более чем очевидны.

Но у банкиров есть вполне резонный аргумент: как выживать и зарабатывать? Ведь выдача кэша все-таки приносит деньги, и немалые. Например, индекс стоимости потребительских кредитов, рассчитываемый компанией «КредитМаркет» на основе кредитов, предоставляемых на приобретение товаров длительного пользования сроком на год, балансирует в пределах 125–140%. Индекс «наличный», который рассчитывается для кредитов без залога, стабильно превышает 100%.

Причем украинцы пока что готовы нести на своих плечах такой кредитный груз. Согласно исследованию рынка потребительского кредитования, проведенного Spring Marketing Group, с конца 2012 года и по сегодняшний день потребкредитами воспользовались около 35% наших сограждан. Больший спрос в плане банковских услуг — только на оплату коммунальных платежей (36% населения), а также на использование платежных карт для получения зарплаты (46%).

При этом около 40% займов выдается в столичном регионе, а в их структуре 11,2% занимает кэш и 14% — кредиты на товары. Хотя в целом ссуды по кредитным картам на данный момент превалируют: их доля составляет 42,6%, кредитов на товары — 28,5%, наличными — 24,1%, а овердрафты занимают лишь 4,8% всего объема «потребов».

Среди банков-лидеров тоже нет особых сюрпризов: первое место занимает ПриватБанк (46% рынка в городах-миллионниках и 44% — в населенных пунктах с населением 200–500 тыс.), Дельта Банк (8% и 8,4% соответственно), Альфа-Банк (4,7% и 4%), Райффайзен Банк Аваль (3,1% и 3,8%), УкрСиббанк (2,9% и 2,7%) и Ренессанс Кредит (2,6% и 2,7%).

С прицелом на будущее

Стратегически банки мыслят достаточно прагматично. Продажа кредитного продукта дает им хороший фундамент не только для наращивания портфеля активов, но и для формирования, что гораздо важнее, клиентской базы. А это — возможность нарастить кросс-продажи, тем самым повысив свои комиссионные заработки, которые являются для банков одним из основных источников прибыли.

«Такие кредиты выдаются преимущественно сроком на год и более, что отчасти привязывает клиента к отделению, и, значит, позволяет банку предложить ему карточные продукты, услуги удаленного обслуживания (интернет-банкинга, онлайн-кредитования. — ред.) и т. д.», — отмечает Василий Германчук из отдела развития продуктов департамента развития бизнеса Идея Банка.

Помимо этого кредиты позволяют загрузить банковские отделения, поскольку ключевой канал продвижения потребительских займов — это все еще собственные офисы банка. Именно они на 60% обеспечивают приток потребительских кредитов, и в то же время как сетевые супермаркеты генерируют вдвое меньше займов, а финансовые брокеры — и вовсе около 1,7%. А учитывая убыточность банковских сетей и их сокращение (за 11 месяцев в Украине закрылось почти 500 отделений), кредитование становится для них жизненно важным денежным потоком.

Скользкая дорожка

Спрос на кредитные продукты в ближайшем будущем сохранится. Так, согласно упомянутому исследованию Spring Marketing Group, в ближайший год потребительским кредитованием планируют воспользоваться 31% населения Украины, в том числе 6,1% текущих пользователей. Наиболее востребованный кредит для оформления — кредитная карта, ею планирует воспользоваться каждый пятый респондент (20% опрошенных). Кредит на товары необходим 6,2% респондентов, кредит наличными — 5,4%, овердрафт — 1,6%. «Этот рынок постоянно растет, примерно на 1–2% в месяц. И у нас есть все основания предполагать, что такой тренд будет иметь место и в следующем году», — предполагает директор по продажам и маркетингу Platinum Bank Анджей Олейник.

То есть, если отталкиваться от данных НБУ, к концу 2014 года портфель потребительских займов может достичь 130–135 млрд грн.

Однако нужно быть реалистами и понимать, что рост в любом случае не будет вечным. Хотя бы потому, что продажи электроники и бытовой техники, на которых банки получают львиную долю кредитного дохода, не могут постоянно бить рекорды. Например, согласно данным GfK Ukraine, по итогам 2012 года этот рынок вырос на 2,8%, хотя за 2011 год его динамика составила 22%. Доходы украинцев тоже не вызывают особого оптимизма. По информации Госстата, в августе реальная зарплата упала на 3%, в сентябре — на 1,3%, а в октябре выросла лишь на 0,4%. Соответственно, падение доходов формирует риски невозврата, с одной стороны, и стимулирует спрос на мелкое кредитование — с другой, тормозя при этом развитие ипотеки.

«Беззалоговое кредитование повышает доверие населения к банковскому сектору. Но есть риск увеличения срока выплат по подобным кредитам на фоне отсутствия возможности своевременных погашений, в результате чего мы получим увеличение доли проблемных кредитов на рынке Украины», — рассуждает эксперт информационно-аналитического центра FOREX CLUB в Украине Мария Сальникова.

Причем именно угроза вновь «нарастить» объем проблемной задолженности пугает банки больше всего. Тем более что с момента кризиса система так и не смогла разобраться с проблемной задолженностью: доля так называемых нерабочих кредитов, согласно данным Национального банка, все еще достигает 20%. А если вспомнить, что наибольший вал сложностей был связан именно с выданными до кризиса 2008–2009 годов беззалоговыми займами, банки вновь ступили на очень тонкий лед. И делают это вполне осознанно.