Кредиты круглосуточно: услуги ломбардов дорожают, но спрос на них по-прежнему растет

В прошлом году ломбарды оказались единственными небанковскими учреждениями, демонстрировавшими рост. В 2010-м ростовщики выдали в 1,5 раза больше кредитов, чем годом ранее, а средний размер займа увеличился почти на 15%.

На карманные расходы

Ломбард-барахолка, где можно дешево купить золотую цепочку, пылесос или почти новую кофеварку, — это уже вчерашний день. Отечественные ростовщики по-прежнему выдают займы под залог изделий из драгметаллов и камней, бытовой техники, автомобилей, недвижимости и даже ценных бумаг. Однако современные ломбарды — это финансовые супермаркеты, главная задача которых — выдать клиенту кредит и получить плату за его использование. «Нам важно оказать клиенту финансовую помощь, а не помочь избавиться от ненужных в доме предметов», — объясняет руководитель отдела маркетинга сети ломбардов «Благо» Евгений Погодин. За последний год клиент ломбардов помолодел: если раньше возраст самого молодого заемщика редко превышал 24–27 лет, то теперь довольно часто туда заходят и студенты (от 18 лет).

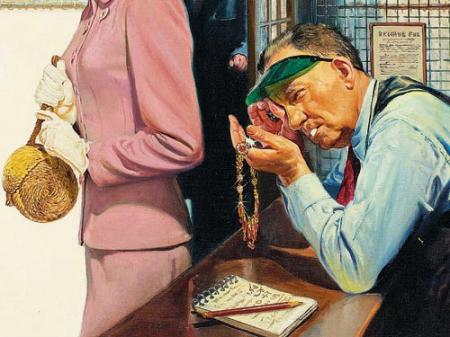

Традиционно украинцы закладывают в ломбарде ювелирные изделия. По данным Госфинуслуг, на долю изделий из драгметалла и драгоценных камней приходится более 90% от общей суммы выданных ростовщиками кредитов. Средний размер займа — 500–600 грн (в прошлом году, например, занимали на 100 грн меньше). Как правило, клиентам нужны деньги на текущие расходы: на продукты питания, лечение, экстренный ремонт, оплату счетов за телефон и т. д. Такую сумму можно получить, сдав в ломбард, например, золотую цепочку или пару сережек: в среднем на руки за грамм золота выдают 180–190 грн (для сравнения: банки покупают золото по 380–385 грн за грамм, продают — за 405–410 грн). Кстати, все чаще ломбарды берут на работу геммологов. Если клиент принес в ломбард ювелирное изделие с драгоценными камнями, определить его стоимость без помощи профессионала проблематично (в лучшем случае его примут по цене лома).

Стоимость ломбардного кредита недешева: в Киеве за пользование займом нужно заплатить 0,7–0,9% в день (255,5–328,5% годовых). В городахмиллионниках стоимость ресурсов такая же, а вот на периферии процентные ставки могут быть вдвое ниже. Кстати, несмотря на дороговизну ресурсов, проблемная задолженность в ломбардах невысокая. По данным Госфинуслуг, в 2010 году сумма погашенных кредитов ломбардов составила 5,3 млрд грн, из которых только 452 млн (8%) были погашены за счет продажи залогового имущества. Ростовщики признаются: не выкупают залоги «залетные» клиенты, а постоянные заемщики вовремя погашают проценты по кредиту.

Как правило, чем меньше срок и сумма ломбардного кредита, тем дороже он обходится клиенту. Если сдать в ломбард 20 г золота, можно сэкономить 0,1–0,2% в день. Снижается процентная ставка по кредиту и в том случае, если заемщик решает перезаложить имущество. «Часть наших клиентов предпочитают оформить кредит на минимальный срок, а в случае необходимости продлевают договор», — делится наблюдениями Евгений Погодин. Чаще всего в кредит берут на 15–30 дней.

Кредиты под залог бытовой техники, компьютеров и телефонов теряют свою популярность. Если еще два года назад на их долю приходилось порядка 8% от суммы всех выданных займов, то теперь — чуть более 6%. Главная причина — низкая оценочная стоимость и еще меньшая сумма кредита, которую заемщик получает на руки (не более 30–40% от оценочной стоимости товара). К тому же далеко не все ломбарды соглашаются работать с техникой: во-первых, нужны специалисты по оценке таких залогов, а во-вторых, помещения для хранения.

Одолжить много

Кредиты под залог авто или недвижимости ростовщики начали выдавать еще до кризиса, однако до сих пор они так и не стали популярными: дорого. В среднем такой кредит обходится в 7–8% в месяц (84–96%) годовых. «Спрос на них есть, — делится наблюдениями сотрудник одного из столичных автоломбардов Артем Марчак. — Однако цены на недвижимость упали в несколько раз, соответственно, сумма кредита под залог квартиры стала существенно меньше, поэтому в процентном отношении доля таких займов пока еще очень невелика (по данным Госфинуслуг, менее 1%. — Прим. ред.)». Для получения кредита нужен паспорт и идентификационный код владельца имущества, техпаспорт на автомобиль или на недвижимость (для квартир — справка-характеристика из БТИ и форма № 3 из жэка). Непосредственно в ломбарде оформляется генеральная доверенность с правом передоверия и акт оценки имущества. Для авто дополнительно составляется акт проверки по базам «Угон СНГ», «Угон Интерпол».

Квартиры и машины украинцы закладывают, как правило, для того, чтобы рассчитаться с предыдущими долгами, оплатить дорогостоящее лечение, обучение или экстренный ремонт в квартире. Некоторые рискуют одалживать даже на проведение семейных праздников, но это скорее исключение, нежели правило. Крупные кредиты пользуются спросом разве что у частных предпринимателей. Они стали завсегдатаями ломбардов в начале кризиса, когда банки прекратили выдачу кредитов. И хотя в кризис банкиры пророчили, что как только они возобновят кредитование, заемщики к ним вернутся, этого так и не произошло. Для малого и среднего бизнеса, который работает в тени, вход в банки закрыт, для них ломбарды по-прежнему остаются фактически единственным источником краткосрочного, а иногда и долгосрочного финансирования. Как правило, мелкие предприниматели берут деньги в долг на 1–3 месяца (максимальный срок кредитования в ломбарде — от 6 до 12 месяцев).

Еще год назад максимальная сумма, которую мог получить клиент под залог квартиры или авто, не превышала 200 тыс. грн. Сегодня таких лимитов нет. По крайней мере, сотрудники ломбардов о них не рассказывают. На руки заемщику выдадут в среднем 50% от оценочной стоимости залогового имущества. Причем если раньше среди ростовщиков действовало негласное правило: не кредитовать под залог слишком дорогих авто и квартир, то теперь такие ограничения встречаются реже. «Если заемщик — наш постоянный клиент, то мы рассматриваем различные варианты сотрудничества: индивидуально устанавливаем не только сумму, которую готовы выдать на руки, но и сроки кредитования, а также процентные ставки по ним», — рассказывает Артем Марчак. Более того, отдельные ростовщики готовы оставлять авто в пользование клиенту (так называемая услуга «авто на колесах»). «В 60% случаев заемщики выбирают программу, которая позволяет им пользоваться автомобилем, для них авто — основной источник заработка», — рассказывает Евгений Погодин. Правда, чтобы получить возможность беспрепятственно пользоваться своим имуществом, заемщику придется за свой счет оплатить полное КАСКО, а сумма кредита не может быть больше максимального покрытия по страховке.

Клиент всегда прав

Конкуренция на рынке ломбардов растет, поэтому ростовщикам приходится активнее бороться за привлечение новых и сохранение старых клиентов. При этом низкая процентная ставка и высокая оценка залогового имущества — отнюдь не единственные составляющие успеха. «Сервис — вот чего хотят современные клиенты: посетители ломбардов становятся все более требовательными», — рассказывает Евгений Погодин. Постоянные клиенты требуют к себе и особого внимания: напоминания по телефону, посредством SМS или электронной почты о приближающемся сроке погашения кредита, комфорта в отделениях, возможности онлайн-погашения процентов по кредиту и т. д. В крупнейших ломбардах, которые имеют свои представительства на всей территории Украины, уже давно разработаны программы лояльности для постоянных клиентов. Тем, кто часто обращается в ломбарды, ростовщики выдают большую сумму за один и тот же товар по сравнению с клиентом «с улицы» и устанавливают более низкий процент за пользование кредитом. Заемщик, который впервые обратился в ломбард, получит на руки в среднем 180–190 грн за грамм золота, постоянный клиент — до 220 грн за грамм и скидку — от 10% до 23% стоимости кредита. И еще одна тенденция: число круглосуточных ломбардов растет. «В жизни случается всякое: клиентам финансовая помощь может понадобиться и ночью, — объясняет Евгений Погодин. — Кто-то экстренно попал в больницу, кому-то нужно срочно уехать: среди ночи ни к соседям не обратишься, ни в банк». Постоянных клиентов в этих отделениях нет.

Впрочем, уже к концу 2011 года спрос на услуги ломбардов будет постепенно угасать. Их главными конкурентами вновь станут банки, которые уже сейчас начинают выдавать потребительские кредиты и активизируют выпуск кредитных карт.